✅ Investissez dans l’immobilier, la bourse et l’épargne à haut rendement pour faire fructifier intelligemment et durablement votre argent.

Pour faire travailler son argent et maximiser ses revenus, il est essentiel d’adopter une stratégie d’investissement adaptée à son profil, ses objectifs et son horizon temporel. Plutôt que de laisser son argent dormir sur un compte épargne peu rémunérateur, il faut le placer dans des produits financiers ou des projets capables de générer des gains passifs, comme les actions, les obligations, l’immobilier locatif, ou encore les fonds indiciels. Le principe clé est de faire fructifier votre capital grâce à des placements qui produisent des intérêts, des dividendes, ou des plus-values.

Nous allons détailler les différentes méthodes pour optimiser la croissance de votre capital. Nous aborderons les principaux types d’investissements qui permettent de faire travailler votre argent, en mettant en lumière leurs avantages, risques et rendements potentiels. Vous découvrirez également des conseils pratiques pour diversifier votre portefeuille, gérer les risques et choisir les supports les plus adaptés à votre situation financière. Enfin, nous présenterons des astuces pour réinvestir vos gains et ainsi bénéficier de l’effet boule de neige, accélérant la création de revenus complémentaires.

Les principales stratégies pour faire travailler son argent

Pour maximiser vos revenus, plusieurs voies sont possibles :

- L’investissement en bourse : achat d’actions ou de fonds indiciels qui permettent de toucher des dividendes et de profiter de la valorisation du capital.

- L’immobilier locatif : acquisition de biens immobiliers à louer, générant un flux de revenus régulier et souvent indexé sur l’inflation.

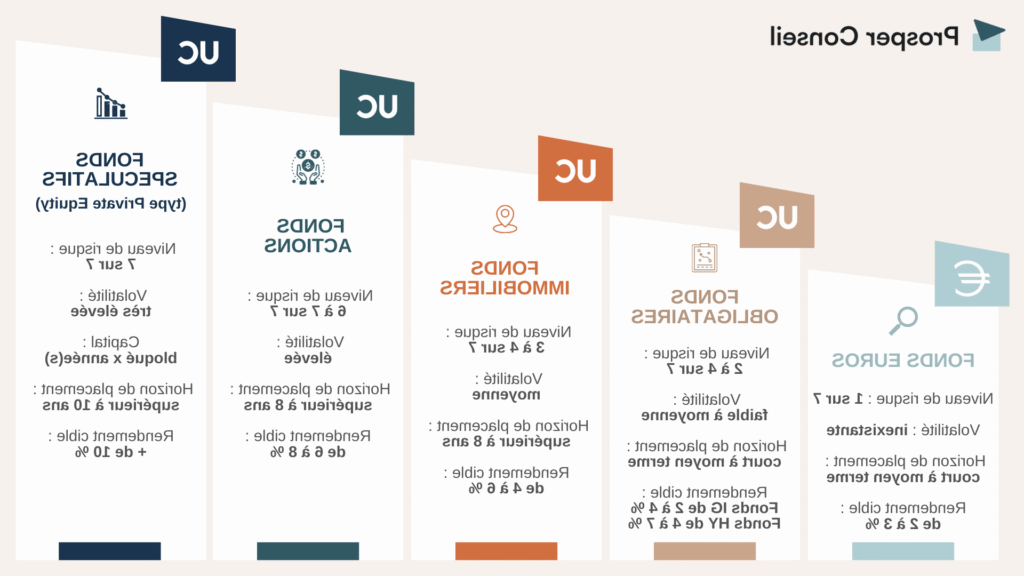

- Les placements à taux fixes : obligations, livrets réglementés, ou comptes à terme, offrant une rémunération plus stable mais souvent moins élevée.

- Les placements alternatifs : crowdfunding, investissements dans les startups, cryptomonnaies, etc., qui peuvent offrir des rendements élevés mais avec un risque plus important.

La diversification, un levier majeur pour sécuriser et accroître ses revenus

Évitez de concentrer vos économies dans un seul placement. La diversification permet de réduire les risques et d’assurer une performance plus régulière sur le long terme. Par exemple, combiner actions et immobilier, ou intégrer des produits à revenu fixe dans votre portefeuille, peut stabiliser vos revenus même en cas de volatilité financière.

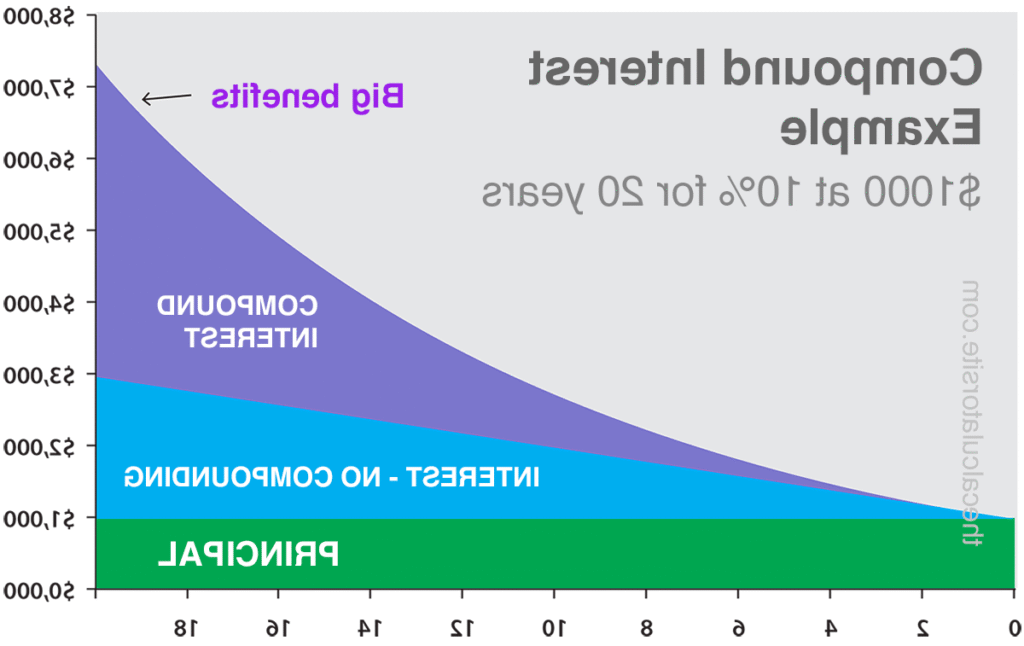

L’effet de capitalisation : réinvestir pour accélérer la croissance

Réinvestir les intérêts, dividendes ou loyers reçus permet de bénéficier de l’effet exponentiel de la capitalisation. Plus vous remettez les gains dans vos investissements, plus votre capital croît rapidement, ce qui accroît à son tour vos revenus futurs. Cette méthode est particulièrement efficace sur le long terme.

Stratégies d’investissement passif pour générer des revenus complémentaires

Dans le monde actuel, la gestion intelligente de votre capital ne se limite plus à simplement épargner. L’investissement passif est devenu un levier incontournable pour maximiser ses revenus complémentaires tout en minimisant l’effort quotidien. Comprendre et appliquer ces stratégies permet de faire travailler votre argent 24/7, même sans expertise financière approfondie.

1. Les fonds indiciels et ETF : simplicité et diversification

Les fonds indiciels (Index Funds) et les ETF (Exchange Traded Funds) sont des véhicules d’investissement qui répliquent la performance d’un indice boursier, comme le CAC 40 ou le S&P 500. Ils offrent une diversification automatique et des frais de gestion très faibles.

- Exemple concret : investir 5 000 € dans un ETF répliquant le S&P 500 permet de bénéficier de la croissance des 500 plus grandes entreprises américaines sans avoir à choisir individuellement chaque action.

- Avantages :

- Faibles coûts (en moyenne 0,1 à 0,3% par an)

- Exposition à un large panier d’actions

- Accessibilité via les plateformes en ligne

Recommandation : privilégiez les ETF avec un historique de performance stable et un volume d’échanges élevé pour assurer une bonne liquidité.

2. L’immobilier locatif via les SCPI (Sociétés Civiles de Placement Immobilier)

Les SCPI permettent d’investir dans l’immobilier locatif sans gérer directement les biens. Ces sociétés collectent des fonds auprès des investisseurs pour acquérir des immeubles, puis redistribuent les loyers sous forme de dividendes.

Avantages clés :

- Pas de gestion locative nécessaire

- Revenus réguliers grâce aux loyers

- Mutualisation des risques grâce à un portefeuille immobilier diversifié

| Type de SCPI | Rendement annuel moyen | Durée minimale d’investissement recommandée |

|---|---|---|

| SCPI de rendement | 4% à 6% | 8 à 10 ans |

| SCPI fiscales | Variable selon la fiscalité | Minimum 9 ans |

Cas d’étude : Un investisseur a placé 20 000 € dans une SCPI de rendement, percevant environ 1 000 € de revenus annuels nets, soit un supplément confortable à son salaire sans efforts de gestion.

3. L’investissement en dividendes : source stable de revenus

Investir dans des actions distribuant des dividendes réguliers est une stratégie prisée pour générer un flux de revenus passifs. Certaines entreprises bien établies versent chaque trimestre une part de leurs bénéfices à leurs actionnaires.

- Exemples : sociétés du secteur de l’énergie, des télécommunications ou des biens de consommation courante.

- Conseil pratique : privilégiez les titres avec un historique solide de hausse ou stabilité des dividendes sur plusieurs années.

Astuce : réinvestir automatiquement les dividendes permet d’améliorer l’effet de capitalisation et d’accroître vos revenus à long terme.

4. Le crowdfunding immobilier et entrepreneurial

Les plateformes de crowdfunding permettent d’investir à petite échelle dans des projets immobiliers ou des startups. Cette méthode offre un accès simplifié à des projets potentiellement rémunérateurs, avec un ticket d’entrée souvent faible (quelques centaines d’euros).

Il faut toutefois garder à l’esprit que ce type d’investissement comporte un risque plus élevé et que la liquidité est souvent limitée.

- Permet de diversifier le portefeuille

- Opportunités de rendement annuel pouvant atteindre 8 à 12%

- Impact direct sur des projets concrets

Résumé des stratégies passives et leurs profils

| Stratégie | Risque | Effort de gestion | Rendement attendu | Liquidité |

|---|---|---|---|---|

| ETF / Fonds indiciels | Modéré | Faible | 6% à 10% annuel (variable) | Élevée |

| SCPI | Faible à modéré | Très faible | 4% à 6% annuel | Faible |

| Actions à dividendes | Modéré | Faible | 3% à 5% en dividendes + plus-value potentielle | Élevée |

| Crowdfunding | Élevé | Faible | 8% à 12% annuel | Faible |

Questions fréquemment posées

Qu’est-ce que «faire travailler son argent» ?

Faire travailler son argent signifie investir ses ressources financières pour générer des revenus passifs ou des plus-values à long terme.

Quels sont les investissements les plus rentables ?

Les investissements en bourse, l’immobilier locatif, et les fonds diversifiés sont souvent considérés comme rentables sur le long terme.

Comment réduire les risques lors d’un investissement ?

Il est important de diversifier son portefeuille et de se former avant d’investir pour minimiser les risques.

Quel montant minimum faut-il pour commencer à investir ?

Il est possible de commencer avec de petites sommes, parfois dès 50 euros, grâce aux plateformes de micro-investissement.

Combien de temps faut-il pour voir des résultats ?

Les résultats varient selon les investissements, mais il faut souvent un horizon de plusieurs années pour maximiser les gains.

Comment suivre efficacement ses investissements ?

Utilisez des outils en ligne, des applications mobiles, et consultez régulièrement vos comptes pour ajuster vos stratégies.

| Type d’investissement | Avantages | Risques | Montant minimum | Horizon de placement |

|---|---|---|---|---|

| Bourse (actions) | Potentiel de hauts rendements, liquidité | Volatilité, pertes potentielles | 50 € | 5 ans minimum |

| Immobilier locatif | Revenus réguliers, valorisation du patrimoine | Frais élevés, vacance locative | 20 000 € (entrée dans la pierre par SCPI possible à moins) | 10 ans minimum |

| Fonds communs de placement | Diversification, gestion professionnelle | Frais de gestion, performance variable | 100 € | 3-5 ans |

| Crypto-monnaies | Fort potentiel de croissance | Très volatile, marché non régulé | Variable | Variable |

Nous vous invitons à laisser vos commentaires ci-dessous pour partager vos expériences ou poser vos questions. N’hésitez pas à consulter nos autres articles pour découvrir davantage de conseils sur la gestion financière et l’investissement.